在社区团购赛道中小玩家被洗牌出局的同时,生鲜零售作为一项基础消费却不会停止。

3月8日晚间,国内线下生鲜消费的代表企业、此前经历了生死困境的永辉超市,特别披露了1至2月的经营情况。2022年前两个月,其营业总收入204亿元左右,同比增长3%左右,其中同店增长约1.6%;实现经营性净利润7.6亿元左右。

作为对比,2021年一季度永辉的净利润仅有0.23亿元。显然在2022年的开年,其业绩有了明显回暖。受此影响,2021年全年股价一路滑坡的永辉在近期强势反弹,股价较最低点涨超25%。

永辉超市股价表现(2020年1月至今)

社区团购被不少人认为是传统商超的主要对手,永辉超市曾在财报中指出“社区团购的竞争是影响其业绩的外因”。因此社区团购企业与商超龙头发展势头的异同,反映出永辉所面临的竞争压力有所缓和。

为适应新的发展形势,永辉超市在近两年进行了大刀阔斧的改革,包括调整永辉mini店,大力发展超市到家业务,转型做非会员制仓储店等等。如今的业绩回暖也被部分人士解读为经营出现了拐点。

然而,大象的转身从来都没有那么简单。大趋势通常是不可逆转的,过去的成功反而可能成为现在的障碍。

部分新零售业态有所降温是真实的,但行业变革的局面不会改变。作为诞生于上个时代的传统业态,超市向下走的大趋势短期内难以扭转。尤其当“零售市场已开始进入存量竞争阶段”,与外资、互联网巨头等各路资本互相搏杀,想要夺回生鲜阵地,永辉所做的还远远不够。

此消彼长

过度竞争的局面自2021年下半年开始迎来转机。

2020年的疫情影响下,消费者更倾向于线上购物、就近购物。社区团购、社区生鲜店、前置仓等主打生鲜品类的新零售业态在这一阶段迅速兴起。滴滴、拼多多、美团、京东、阿里们顺势入局。

为了GMV规模快速增长、抢占市场份额,社区团购玩家们在2021年经过了疯狂投入,由此对以永辉超市为代表的传统商超造成较大冲击。永辉也在这一年出现了10年来的首次亏损。

过度竞争的局面自2021年下半年开始迎来转机。

去年中期以后,监管指导下的社区团购不得不收紧补贴,部分平台用户流失,订单量下滑,资本的态度也随之转冷。继7月两起融资后,2021年内社区团购再无融资事件。

主要的社区团购玩家们也有所收缩。头部的美团优选仍在增长,但也在2021年三季度时调低了年度GMV目标,第三梯队的橙心优选、十荟团,多面临规模收缩、裁员或转型的艰难处境。历经8轮融资估值达到10亿美元的同程生活则宣告了破产。

受此大环境影响,主要的社区团购玩家纷纷削减了相应的投入并加码了盈利要求。整个行业的竞争已经相对和缓,从你死我活的状态,走向了以盈利为目的的理性竞争。

外部竞争逐渐和缓,这对于永辉超市来说无疑是个好消息。有投研机构指出,社区团购热度退坡,对商超的影响也开始逐渐减弱。

不过对比往年业绩可以看出,永辉的业绩仍然受到竞争对手和大环境的影响,其3%的营收增速和7.6亿元左右的经营性净利润,也并不算亮眼。而股价表现之所以突出,或许与去年业绩巨亏,市场预期过低有关系。

艰难探索

永辉2021年做的更多的是提质增效的工作,而非商业模式上的改革。

截至目前,永辉超市在全国29省的585个城市有1065家门店,对应每家门店的估值不到4000万元,甚至不如一家新消费品牌的奶茶店、点心铺或面馆的估值高。

之所以不被资本看好,主要原因在于传统商超业态已经是上一个时代的产物了。近两年,最早一批进入中国市场的外资超市家乐福、麦德龙、卜蜂莲花、欧尚,或关店退出,或打包抛售,已经纷纷退出了中国市场。

中国连锁经营协会(CCFA)的数据显示,2018-2020年三年间,中国超市百强销售规模分别同比增长4.6%、4.1%和4.4%,增速已十分缓慢。

相比起来,永辉超市已经是国内商超企业中的佼佼者,其在2021年才出现首次亏损。这很大程度上是由于其主打的生鲜品类线上化程度较低、速度较慢,因此永辉更少受到网购的冲击。但在零售行业发展的大趋势面前,传统商超已经难以满足消费者需求。

大卖场时代,消费者的可选择项有限,连锁超市坐拥线下流量,可以依靠丰富的商品将附近约3km内的人流量转化成销售额。

但随着商品供给逐渐丰富、甚至过剩,消费需求逐步变化,各种新业态大量涌现,消费渠道逐渐开始分化。

以生鲜为例,就近的社区生鲜店、社区超市,线上的社区团购、前置仓满足了消费者就近、省钱、方便等需求,都形成了对于传统商超的替代。CCFA数据显示,2020年超市百强企业新增门店超过九成来自生鲜社区超市。净增的2095个门店中,有1273家来自钱大妈。

永辉从2018年开始布局小型的社区超市永辉mini,希望能顺应这一趋势却没能跑通,最终在2020年大幅关店。其高管曾对外表示,永辉mini现在处于孵化调整的状态,未来经营好了再对外拓展。

线上消费方面,永辉从2020年前后开始布局了线上渠道,目前线上业务占主营业务的比例不到20%。不过要同时兼顾线上运营和门店运营,永辉也面临着复杂的业态融合问题。超市门店和独立“前置仓”的配合,线上和线下库存与电商交易系统的同步,都是实际运营中的挑战。

目前看来,永辉2021年做的更多的是提质增效的工作,而非商业模式上的改革(除了仓储店的探索)。这些调整措施包括精简SKU,处理滞销库存,强化自有品牌,加快数字化管理等等。虽然可以边际改善业绩表现,但却难带来长足的成长和进阶。

复制Costco%3F

在没有跑通仓储店模式之前,改造传统大卖场、用低价吸引客户或许是当下的权宜之计。

2021年中报中,永辉超市将自身经营业态概括为大型超市、仓储店、线上到家三大业务,这其中,仓储店在此前财报中从未被提及,是永辉超市的重要战略转型方向之一。截至2021年10月25日,永辉超市已开业仓储店数量为55家,其中新开门店20家,另外35家门店是改造而来。

以Costco为代表的仓储店,也被行业内认为是实体商超的新出路。2021年山姆会员店、麦德龙、家乐福等已经纷纷入局,还有媒体将2021年称为仓储会员店的元年。

不过,永辉的仓储店与其他品牌有着不小的差别。一是永辉仓储店采取的是非会员制,不收取会员费;第二永辉仓储店多由原大卖场门店改造而成,面积低于1万平方米,且售卖的商品多为民生流量型,主打的是低价平价。这与Costco收取200元以上年费、精选全球优质商品、服务中高端客群的模式明显不同。

因而永辉试水仓储店的效果似乎也并不太乐观。上海证券的研报显示,截至2021年底,永辉仓储店的客单价为167元/人,而Costco、山姆、盒马X会员店的客单价分别为1123元/人、846元/人、601元/人,显然永辉仓储店单客价远低于上述几家公司。

从商业模式角度看,仓储会员店模式的本质是通过收费会员筛选出精准的客户,并集合消费者的需求,向上建立最大的采购能力,获得最好品质、最好价格。其优势突出体现在SKU数量很小,周转率很高。但像永辉一样不做客户筛选,单纯做低价商品,更像是在以低价和仓储店的“噱头”吸引客流,仓储店的商业模式也就很难成立。

要做好仓储店,采购供应链也是一个关键的竞争力。目前山姆、Costco、盒马X会员店三家在争抢品牌方上打得不可开交,它们普遍都有很强的全球采购供应链能力,国内仓储店短时间还很难建立。

永辉官方曾表示“希望(仓储店)依靠低价吸引大量用户,从而降低成本获利。”在没有跑通仓储店模式之前,改造传统大卖场、用低价吸引客户或许只是永辉当下的权宜之计,能帮助其处理库存、加快周转等,但却难以真正扭转其发展态势。

写在最后

尽管部分新零售业态发展势头减弱,但零售业变革的大趋势不会改变。更顺应时代发展趋势、与消费习惯吻合的商业形态正在不断崛起,传统商超的生存空间因此越发逼仄,领头羊永辉也难以独善其身。

过去几年,永辉历经数次变革。在新零售、便利店、社区生鲜领域,其曾布局超级物种、永辉生活和永辉mini,但最终都以失败告终,困于巨人转身之难。

仓储店模式转型是永辉的最终出路吗?目前来看,永辉距离跑通这一模式仍有相当差距。在经历了多次转型尝试失败之后,一份好看的“月度报告”也许能提振一下资本市场投资人的信心。但从产业层面看,能留给永辉继续试错的机会和空间都不多了。

关键词:

钢铁生产企业进行大规模的技

钢铁生产企业进行大规模的技

广东省商务厅了解老字号发展

广东省商务厅了解老字号发展

2022年绿色建材下乡 助力美

2022年绿色建材下乡 助力美

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

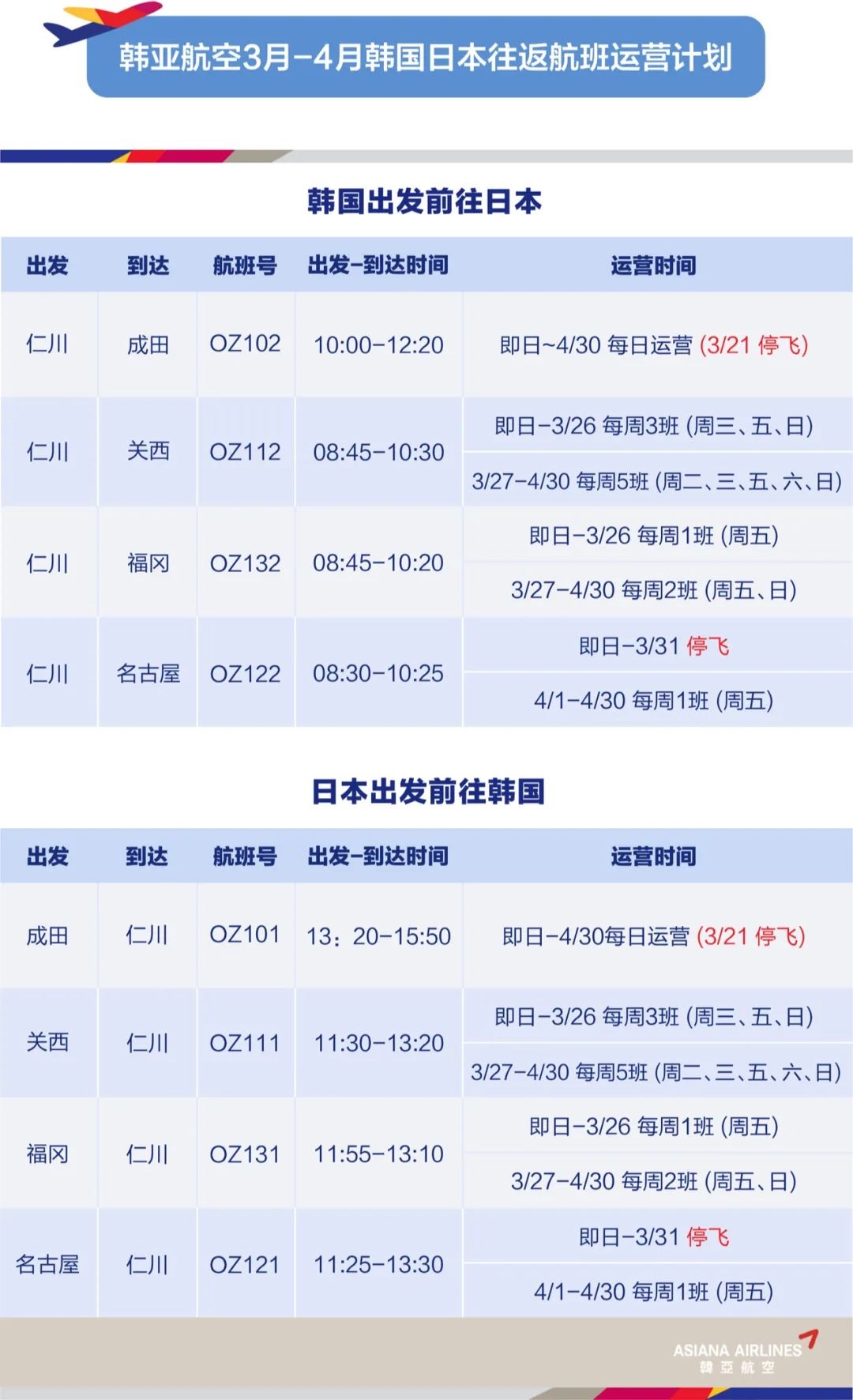

4月起,韩亚航空重启仁川-名

4月起,韩亚航空重启仁川-名

8家国防军工企业公布年报:7

8家国防军工企业公布年报:7

48小时点击排行

48小时点击排行