近几年,“酱酒热”席卷整个白酒行业,不少资本纷纷融入酱酒圈。

除了有酒企之间的相互并购,还有各大非酒企跨界入局。

继联想收购湖南武陵酒、山东孔府家酒等白酒企业后,饮料界大佬娃哈哈也进军白酒界,推出了自家白酒——“宗帅家酒”。

一瓶500ml的酱香白酒零售价1388元,价格比茅台1935还高,从瓶身来看,LOGO为娃哈哈商标,备注有“贵州茅台镇”字样。

目前,这款酒还没有面向市场开售。甚至,从网上来看一点推广的痕迹都没有,继2013年娃哈哈推出领酱家酒,2017年又亲手把“儿子”卖给顺平县华江商贸后,这是娃哈哈在白酒领域的再次试水。

究竟,娃哈哈葫芦里卖的什么药?伯虎财经接下来会和大家探讨三个问题:

1.娃哈哈为什么要做酒?

2.白酒是门有想象力的生意吗?

3.娃哈哈做酒胜算有多大?

饮料巨头跨界卖酒

白酒这门生意,可以说早已被巨头垄断。

在高端白酒市场,几乎被酱香型的贵州茅台和浓香型的五粮液垄断,飞天茅台市场价更是飙升至3000元,市场一度出现“一酱难求”的局面。

这个市场“团宠”,甚至一度成为股票市场的信仰,2020年茅台市值站上2万亿大关,五粮液市值跨入万亿门槛。

以至于被调侃,A股只剩下两种股票:白酒和非白酒。中国只需要两种科技:浓香型科技和酱香型科技。

在多元化探索无果后,娃哈哈董事长兼总经理宗庆后看到了白酒的潜力。

2013年11月5日,娃哈哈宣布总投资达到150亿元(实际只投了2亿元),推出第一款酱香型白酒——领酱国酒,这也意味着娃哈哈正式进军白酒行业。

而娃哈哈集团选定的合作伙伴——金酱酒业,前身为王家烧坊,拥有近百年的酿造历史。资料显示,金酱酒业占地面积100多亩,共有员工400多人,年产能为3000多吨。

一时间,娃哈哈造酒的消息传遍全网。

娃哈哈在推广领酱国酒上可以说是不遗余力:宗庆后亲自上阵动员老体系中的饮料经销商卖酒、“联销体”模式引入白酒销售领域招募经销商入股领酱国酒业公司……

一时风头无两的娃哈哈,还得到了贵州当地各级政府和茅台集团的大力支持,仁怀市方面当即宣布将打造2000亩的“娃哈哈白酒工业园”,包括酿造基地、酒库等。可以说宣传阵容非常庞大。

当时的领酱国酒,面向市场推出了三款新品,价位分别是98元、198元和298元。

从价位来看,领酱国酒对标的是低端白酒市场,那么领酱国酒的表现又如何?

可以说是惨不忍睹。这款被寄予厚望的国酒,成立第一年便遭遇了滑铁卢,2014年领酱国酒销售收入7832.93万元,净利润-600.43万元。

亏损一年后,领酱国酒的泡沫也被戳破,市场归于冷静。2015年领酱国酒营收仅仅达到3269.85万元,整整比上一年营收收缩了一倍多。

折腾4年多,原来的茅台镇金酱酒业后更名为茅台镇华领国酒业,并由顺平县华江商贸全资持股100%,而茅台镇华领国酒业也变为了有限责任公司。

娃哈哈,第一次造酒宣告失败。

卖白酒是门好生意吗?

和娃哈哈走向相似道路的,还有豆奶巨头——维维股份。

2012年,黔酒“老大”贵州醇被维维股份收入麾下,但之后连年亏损,不断拖累上市公司业绩,2016年以来连续更换了三任董事长。七年亏损3.6亿元,维维股份最后黯然退出贵州醇,江苏综艺集团最后接了盘。

说到这里,有一个问题值得思考:卖白酒是门好生意吗?为什么饮料品牌都在入局白酒市场?

一个是饮料大单品已经老去。

内有2万亿贵州茅台,外有1万亿可口可乐。

饮料出牛股是不争的事实,但饮料股正在加速分化也是不可忽略的趋势。

尼尔森曾跟踪1.5万个快消品新品,到了第二年,市场上只找到了50个,这种新品难成爆品的现象在行业内已是常态。即使活下来,成为大单品,其生命周期也明显变短了。如果按统一集团的说法,大单品的流行周期只有1.5-2年,更像是流行品。

这种情况下,饮料企业想长大,就不能再指望一条小鱼变成大鱼,而是要用更多的小单品来替代大单品,用横向的拓展去弥补纵向的萎缩,用第二曲线承接第一曲线,再用第三曲线承接第二曲线……

举个例子,农夫山泉之所以受到资本追捧,根本原因则在于,除了瓶装水这个大单品,它还成功打造了农夫果园、维他命水、茶π、尖叫、NFC果汁等多个小单品。

这些小单品加起来为其贡献40%的营收。这不仅让农夫山泉的增长延续性更强,也让资本市场看到了其品类拓展能力。

那么,娃哈哈呢?

“娃哈哈还在卖老品,AD钙奶,营养快线、八宝粥,没有太多新品。”某华北地区一级饮料代理商直言。

娃哈哈系大单品中,最年轻的爽歪歪是2006年推出来的,也已经卖了14年。而新推出的单品,如kellyOne、一茶却反响一般。

比起老去的饮品大单品,白酒大单品却仍然年轻,是核心竞争力。

最典型的莫过于双雄并立的茅五。一款53度飞天茅台占据了贵州茅台85%的营收,一款普五则占据了五粮液近80%的营收。还有剑南春,一款水晶剑占据了86%的营收。牛栏山,也是一款白牛二打天下。即便是泸州老窖,一款国窖1573也占据了超50%的营收。

可以说,白酒高、中、低端的龙头,都是靠一款大单品打天下。

近年来,几乎所有的酒企都在做一件事:收缩产线,握紧拳头,攻打某一细分价格带。

比如,2015年,泸州老窖明确了国窖1573、窖龄酒、特曲、头曲、二曲的五大单品战略;2017年,一直奉行“群狼战术”的郎酒,也明确了青花郎、红花郎、特曲、小郎酒的四大单品战略;2020年,洋河也开始倾向聚焦M6+,试图在次高端领域,打造更强的品牌力。

相比饮料的多元化,白酒愈发走向超级大单品时代。

另一个是酱香型市场非常庞大,据天眼查数据显示,截至2020年9月30日,我国经营范围限白酒,在业、存续、迁入状态的白酒企业,共19.4万家。

2018-2019年酱酒大爆发,华致酒行、泰山名饮、购酒网等大商纷纷入局,这些大商都有成熟的分销渠道和营销团队,操盘经验丰富,年销量往往在百吨以上,需求量非常大。

像我们熟知的茅台,就占据了酱酒市场销售的85%左右,占据酱酒产业利润的90%。从当前茅台的发展轨迹来看,茅台不但成为中国白酒行业唯一的超级品牌,而且还迈进了万亿的快车道上。

在尝到打造超级品牌的甜头后,茅台镇作为中国酱酒最大的生产地,也有意打造第二个全国知名的酱香酒品牌。

娃哈哈就成了天选之子,当年,在娃哈哈发布领酱国酒的现场,贵州省遵义市市委副书记、仁怀市市委书记罗其方均出席,甚至茅台酒厂荣誉董事长季克良也前往助阵。

可见,声势之浩大。不过,醉翁之意不在酒。

尽管光环加持,娃哈哈却把一手好牌打烂了。

与金酱酒业的合作,可以看出娃哈哈也许是考虑成本问题。进入成本低,但是市场门槛高。领酱国酒是一个新品牌,从品牌的树立到渠道建设,都需要从零开始,这个过程相当漫长,也存在不确定性。如果从投资收益来看,娃哈哈收购一家几亿元规模的酒企,成功的可能性会更大。

显然,娃哈哈还没有做好充足的准备。

娃哈哈做酒胜算有多大?

在娃哈哈官网上,伯虎财经已经找不到任何关于造酒的报道,可见造酒看上去更像是它的又一次试水。

对于娃哈哈来讲,白酒业务的有限投入或许是一个现实“变通”。一方面,固然茅台、五粮液、洋河等一线名酒企业已经开启了“弱复苏强化”的境地,但行业整体上依然陷入“低迷”的状态,在这种行业现状下再做大笔的投入显得并不合算。

例如,此前就有媒体报道,茅台镇三成中小酒厂停产,这些停掉的产能则意味着市场的过剩。

另一方面,从产品层面来看,无论是定位中高端的酱香型白酒,还是定位中低端的浓香型白酒,娃哈哈都面临着众多白酒品牌的竞争,因此在巨大的市场投入预期背景下,以牺牲娃哈哈强势的饮用水、饮料主业的利润和巨大空间的前提下推动前景不明朗的白酒业务也确实“不合时宜”。

而在娃哈哈传统的饮用水、饮料等业务体系中,也很难见到大量市场先导性投入的业务模式。

但伯虎财经认为,如今娃哈哈最大的考验是渠道的搭建。

白酒不同于普通快消品,在消费群体、消费场合、消费方式上都不一样。娃哈哈的营销渠道和方式,与白酒行业也有着很大的区别。

对娃哈哈的传统经销商来说,现有的营销方式和渠道,在白酒面前并不具备优势。卖白酒是新项目,需要重新构建,而这也是娃哈哈卖白酒能否成功的关键。

这次,娃哈哈推出的宗帅家酒价格卖到上千元,无疑是走中高端市场。

但娃哈哈的销售渠道80%都是销售2元以下瓶装水的低端烟酒店及便利店,只有20%的商务楼桶装水中档客户,渠道资源无法共享,宗帅家酒品牌根本无法融入低端大众市场。

曾经,娃哈哈推出的高端燕麦奶品牌就经历了这样的阵痛,在娃哈哈的主渠道——三四线城市,消费者接受不了,“没办法。好多产品都是这样,研发高端,但是与销售渠道不匹配。”

如今,低端白酒市场有江小白、牛栏山盘踞,高端白酒市场有茅台、五粮液占领,和领酱家酒相比这回的宗帅家酒似乎没有什么新变化,看上去更像是新瓶装旧酒。

从娃哈哈一系列多元化动作来看,卖酒无疑是娃哈哈的一次试探。

这些年,主业增长遭遇瓶颈的娃哈哈一直在多元化探索。在传统领域,娃哈哈从能够赚钱的行业一一入手,从童装到奶粉接着到商业地产再到白酒。后来,娃哈哈又开始转向追逐智能机器人、新能源汽车等风口。

不过“雷声大、雨点小”,多数项目半途而废,不了了之。

从当前来看,在饮料领域,娃哈哈已经建立了强大的品牌背书,但在白酒领域却依旧是一个初生牛犊,凭借一瓶售价1388元的宗帅家酒能走多远呢?

关键词:

长春汽开区商务局:全力备战

长春汽开区商务局:全力备战

近半月20家企业IPO撤单 好

近半月20家企业IPO撤单 好

北京消费季活动开展 市场活

北京消费季活动开展 市场活

成都银行将于近期发行可转债

成都银行将于近期发行可转债

金融机构存贷款稳步增长 楼

金融机构存贷款稳步增长 楼

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

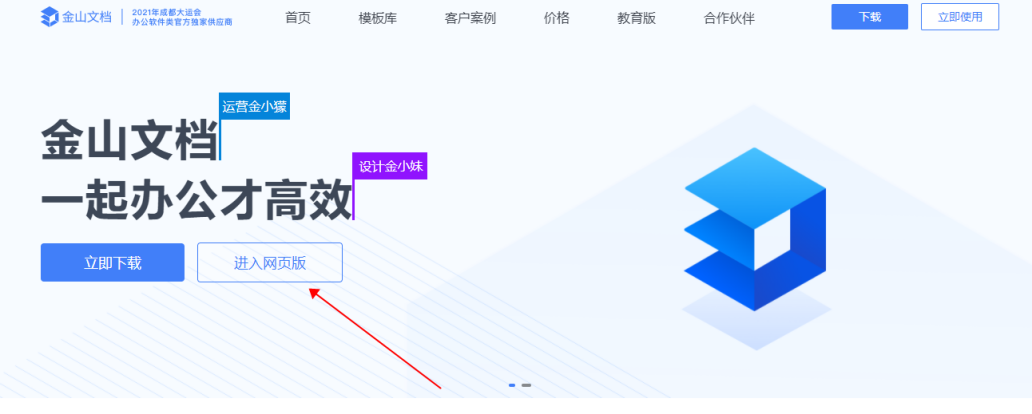

上班族必会四款办公软件

上班族必会四款办公软件

投资“开门稳”成绩背后:新

投资“开门稳”成绩背后:新

48小时点击排行

48小时点击排行