在业绩低迷的泥潭中苦苦挣扎已久,GAP(盖璞)集团终于出售了大中华区业务,结束了其在中国市场12年的坎坷命运。

(相关资料图)

(相关资料图)

11月8日,宝尊电商宣布,旗下全资子公司已与GAP Inc.和GAP (UK Holdings)Limited达成股份购买协议,将以现金交易的方式收购GAP大中华区业务。

资产方面,截至7月30日,GAP Inc.的全资子公司GAP上海未经审核的资产净值约3.01亿元人民币;GAP (UK Holdings) Limited的全资子公司盖璞台湾未经审核的资产净值约0.63亿元人民币。

二者相加为3.64亿元人民币,而本次股权交易的对价为4000万美元。

另据宝尊公告,其协议最终总金额不会超过5000万美元。协议期限为20年,首期10年;可续约两次,每次5年。

这意味着,至少在未来10年内,宝尊将全权接手GAP在大中华区的所有运营事项,包括生产、推广与全渠道销售。同时,宝尊还拥有GAP中国产品的设计权。

实际上,早在2021年,就已有GAP预抛售中华区业务的传闻,但5000万美元(约3.62亿元人民币)的交易金额让人有些唏嘘。

对比同为国际品牌的竞争对手优衣库,其在中国市场上一财年的经营溢利就达到了49亿元人民币;中国本土品牌太平鸟2021财年的净利润也达到了6.77亿元。

随意走进一家GAP门店,都不难发现“打折、促销”的字样。这样的光景与其刚入华时的风光景象形成鲜明对比。

GAP“断尾求生”?

与早些年进入中国市场的优衣库、ZARA相比,2010年姗姗来迟的GAP,只能算抓住了中国服装市场发展黄金期的尾巴。

数据显示,2000年至2014年的高峰期,中国消费者每年购买的服装数量增长了60%。对此,GAP中国区总裁曾对媒体表示,“一直在等待中国中产阶级客群的发展成熟。”

2014年4月,GAP集团在投资者大会表示,预计三年内,中国市场的销售额将从2013年的3亿美元增至10亿美元。

也正是这一年,GAP集团旗下品牌Old Navy销售额超过主品牌GAP,但Old Navy在中国始终不温不火。2020年3月,Old Navy因“国际业务策略调整”撤离中国。

从财报也能看出GAP集团在亚洲市场遇到的瓶颈。

2017年,GAP集团在亚洲市场的销售额同比下降18.2%至12.63亿美元,占全球业务比10%。2019年二季度,这一数据下滑9%至2.62亿美元,占全球业务比也达到7%。

2020年10月,GAP集团曾发布了一项三年改革方案。其中提及,GAP集团将全面开启数字化转型,发展电商和非商场线下门店结合的模式。未来三年内,集团还将对线下的零售门店进行调整,而这也是GAP在中国市场关店潮的开始。

但从GAP集团近日公布的二季度报看,其改革并不算顺利。

截至7月30日的三个月内,GAP集团的营业收入同比下滑8.41%至38.57亿美元;净亏损录得4900万美元,较去年同期的2.58亿美元下滑118.99%。而在亚洲市场,其集团总营收仍不足全球总营收的5%。

GAP集团2022财年二季度财报截图

经历了业绩不振和关店潮后,Gap最终以不超过5000万美元出售大中华区业务给宝尊,这个价格被不少声音认为是“断尾求生”。

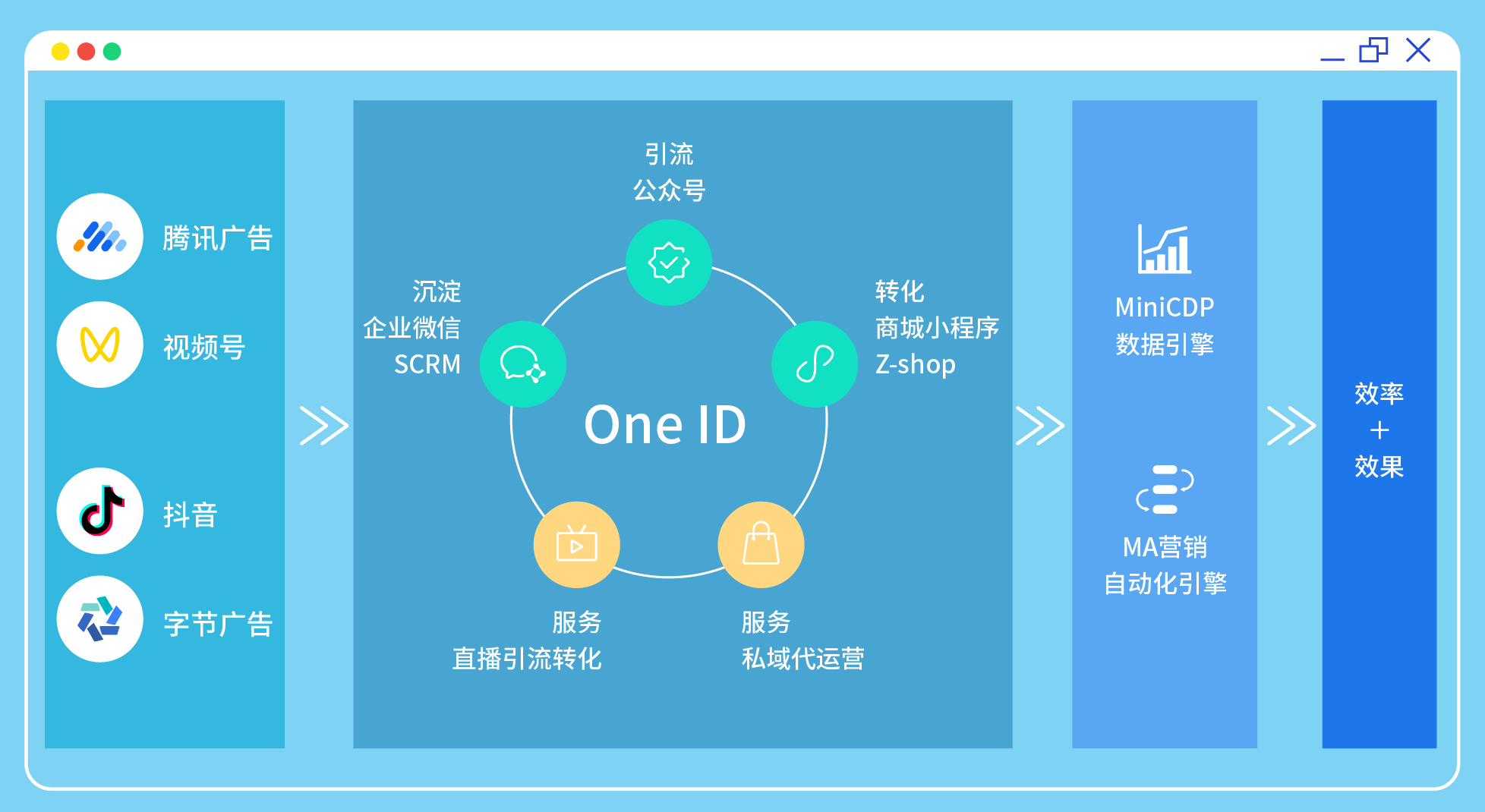

公开资料显示,宝尊电商成立于2007年,为品牌提供以电子商务为核心的一站式解决方案,涉及店铺运营、数字营销、仓储配送、客户服务等内容。现已服务超过355个全球品牌,Nike、李宁、匡威都是其合作伙伴。

宝尊与阿里巴巴关系密切,阿里是其第二大股东。2021年,菜鸟又以2.179亿美元收购了宝尊电商旗下从事仓储和配送的子公司宝通30%的股份,这又加重了其阿里系的浓度。

而对于GAP,宝尊也早有接触。2018年12月,宝尊就成为了GAP的电商服务商。这或许已为前者拿下Gap大中华区业务做了铺垫。

快时尚跌落云端

实际上,不仅GAP,整个快时尚品牌在中国市场都是“全面溃败”。

2016年二季度,H&M在中国的销售额下滑1%,这是H&M进入中国市场以来的首次下滑,还是在不断开出新店的前提下。

与GAP相比,H&M在中国的发展更激进,其在下沉市场的“冒进”更是加速了衰落。2017年,H&M在北京西单大悦城的门店关闭,这进一步向外界释放出负面信号。

2018年,英国快时尚品牌TOPSHOP、NEW LOOK,以及美国快时尚品牌Forever 21陆续退出中国。2020年新冠疫情暴发,线下门店更是遭遇致命打击。同年8月,中科通融收购了C&A和CacheCache;2020年底,Etam艾格宣布破产清算。

快时尚品牌进入中国市场后,与购物中心签订的合同周期基本是8至10年。上海购物中心协会品牌专业委员会秘书长杜斌观察发现,第一个周期结束后,快时尚的神秘感不再,营业额也不及预期,“神话基本破灭”。

“2019年左右开始,购物中心对他们的态度发生改变。”杜斌告诉36氪,“随着快时尚光环的陨落,购物中心已不把快时尚品牌作为主力店推进,有的快时尚品牌承受不了店租,到期不续约的门店越来越多。”

而在十余年前,快时尚还被认为是颠覆者,是“平价时尚”的代表。

杜斌回忆到,以前购物中心给到四大快时尚品牌条件优惠,“一线城市的购物中心会给快时尚远低于其他品牌的租金,并提供最好的位置,二三线城市还会在这基础上给专补”。

国际快时尚品牌之所以能风靡中国,还是通过所谓的“买手制度”。通过复制“奢侈品大牌们”的流行版型,这些品牌力求用最短的时间、最低的价格,满足消费者追求潮流的时尚需求。

但一味追求速度,使得部分快时尚品牌的市场定位不再清晰、产品同质化也越发严重。另一方面,因过度追求低成本,快时尚也逐渐成为“低质量”的代表。

宝尊会成为救星吗?

过于追求上新速度的后果是,库存挑战成为压死不少快时尚品牌的最后稻草。

快时尚鼻祖ZARA创立了“柔性供应链”模式——即只做少量的现货,及时获得市场反馈后再翻单,一定程度上解决了爆品短缺或库存积压的问题。

在更多媒体的报道中,传统服装品牌的生产周期在4-12个月,ZARA平均2-3周就能上架一款新品。

然而,大部分快时尚品牌并没有ZARA对市场的反应速度,快速生产的模式最易导致库存积压。

另一方面,以李宁、安踏为代表的国产品牌,在渡过2012年的库存危机后,逐渐进行D2C的零售转型,缩短订货周期、并大力发展电商业务。

在电商兴起的时代,新兴品牌对市场与库存的反应更快。以近两年大热的SHEIN为例,其核心时尚品类的生产周期仅为5-7天,加急爆款最快可在3-5天内交货。

GAP集团2018-2022财年归母净利润情况

36氪根据财报数据制表

营销专家、迪智成咨询董事长程绍珊认为,快时尚品牌遭遇滑铁卢的原因,在于无法满足新兴消费者的需求导向与购买行为,这主要分为“设计风格、全渠道链接、极致性价比、品牌与消费者互动方式等四个方面”。

疫情影响下,GAP、H&M等主导“大店策略”的品牌运营成本增加、销量下滑严重。反观在中国市场发展较好的ZARA与优衣库,更早拥抱电商和新媒体营销,一早就加入了“双十一”的浪潮。

在程绍珊看来,“淘宝代运营”出身的宝尊电商或能给到GAP新的发展机会。

Gap品牌总裁兼首席执行官Mark Breitbard也表示:“过去四年中,凭借宝尊一流的全渠道技术以及其在数据管理和数字商业领域的专业经验,我们取得了令人瞩目的线上业务增长和渗透率提升。”

尴尬的是,本次收购并未被资本市场看好。

截至11月9日,宝尊电商港股下跌5.45%至10.4港元,持续收跌。美股股价报4.11美元,下跌2.6%。

从宝尊自身的发展看,其发展红利已经见顶。2022上半年,宝尊电商的营收下滑5.05%,亏损1.97亿元。

在线上营收逐渐占据总营收半壁江山的情况下,品牌方开始逐渐收回电商的代运营权,以宝尊为代表的运营平台需要寻找到新的增量及发展方向。

也因此,对于GAP大中华区业务的收购,被宝尊视作触及线下业务的关键一步。

但在此前,宝尊门店运营的经验近乎为零,这也是业内普遍对GAP大中华区未来发展持观望态度的原因。

关键词:

10天超2500万玩家 《守望先

10天超2500万玩家 《守望先

诺诚健华三季报:科创板上市

诺诚健华三季报:科创板上市

大盘缩量回调中资金观望情绪

大盘缩量回调中资金观望情绪

“双11”掀起健康消费热 这

“双11”掀起健康消费热 这

英利汽车:拟定增募资不超过

英利汽车:拟定增募资不超过

蔚来三代换电站更多细节专利

蔚来三代换电站更多细节专利

卓尔数科认为私域运营检验成

卓尔数科认为私域运营检验成

48小时点击排行

48小时点击排行